El impuesto sobre valor añadido se caracteriza por ser un impuesto con efecto neutro para los empresarios o profesionales que intervienen en las distintas fases de los procesos productivos. Esta neutralidad es posible gracias a la mecánica de la deducción de las cuotas soportadas en la adquisición de bienes o Servicios, la cual viene regulada en los artículos 92 a 114 de la Ley de IVA en el que se establecen los requisitos para que una operación sea deducible.

En este artículo nos centramos en la regla de prorrata, que será de obligada aplicación para todas aquellas sociedades que, en el ejercicio de su actividad empresarial o profesional, efectúe simultáneamente entregas de bienes y prestaciones de servicios que originen el derecho a la deducción y otras que no atribuyan tal derecho.

Ahora bien, debemos tener en cuenta que no todas las operaciones realizadas en el territorio de aplicación del impuesto (Península y Baleares) tienen derecho a deducción, por lo que es necesario identificar si las operaciones realizadas por la sociedad se encuentran dentro de los siguientes supuestos:

- Entregas de bienes y prestaciones de servicios que se encuentren sujetas y no exentas de IVA.

- Exportaciones, entregas intracomunitarias y asimiladas a las anteriores. Son operaciones exentas, que sí dan derecho a deducción (exención plena).

- Las prestaciones de servicios cuyo valor esté incluido en la base imponible de las importaciones de bienes. Se trata de operaciones exentas, que sí dan derecho a deducción (exención plena).

- Las operaciones no sujetas en territorio español de aplicación del Impuesto por no estar localizadas en Península o Baleares, que hubieran generado derecho a deducción si se hubieran realizado en el mismo.

Por el contrario, no da derecho a deducir la realización de operaciones que se encuentren exentas por lo dispuesto en el art. 20 de la Ley de IVA (asistencia sanitaria, enseñanza, determinadas operaciones inmobiliarias, asistencia social, operaciones financieras y de seguros entre otras).

¿Qué es la Regla de prorrata?

Regulado en los artículos 102 al 106 de la Ley de IVA, se trata de la aplicación de unas reglas que van a determinar la cantidad de IVA que se puede deducir el sujeto pasivo sobre el total de facturas recibidas en el transcurso del ejercicio.

Existen dos tipos de prorrata; la prorrata general y la prorrata especial.

De forma generalizada, todos los sujetos pasivos obligados aplicar la regla de prorrata, aplicarán el porcentaje resultante de la regla general, a no ser que, de forma voluntaria, se adhieran a aplicar la prorrata especial.

Aun así, será de obligatorio cumplimiento aplicar la regla especial, cuando el total de las cuotas deducibles en un año natural por aplicación de prorrata general exceda en 10 puntos porcentuales al que resultaría de aplicar la regla especial.

- Prorrata General

Con independencia de que las cuotas soportadas sean adquiridas para el desarrollo de una actividad con derecho o sin derecho a deducción, se aplicará un porcentaje calculado conforme a unas reglas, que determinará la cantidad de IVA soportado deducible en el ejercicio en curso.

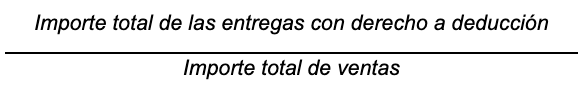

De esta forma, solamente será deducible el importe del impuesto soportado, que resulte de multiplicar por 100 la fórmula siguiente:

Importe total de las entregas de bienes o prestaciones de servicios realizadas con derecho a deducción, dividido entre, el importe total de las operaciones de entrega de bienes o prestación de servicios, tanto las que dan derecho a deducir como las que no.

Si el resultado no es un número entero, se redondeará al número entero inmediatamente superior al obtenido.

Cabe destacar que no se podrá obtener el porcentaje de prorrata definitivo hasta el último periodo del ejercicio, por lo que, durante los periodos de liquidación precedentes, será de aplicación, provisionalmente, el porcentaje definitivo obtenido en el ejercicio anterior.

Al llegar a la última liquidación del ejercicio, se obtendrá el porcentaje de prorrata definitivo del ejercicio en curso y se regularizarán las cuotas soportadas deducidas previamente.

- Prorrata especial

Para cada periodo de liquidación serán totalmente deducibles aquellas cuotas soportadas correspondientes a la adquisición de bienes o servicios utilizados exclusivamente a la realización de operaciones con derecho a deducción, mientras que no se podrá deducir la cuota de IVA de aquellas operaciones destinadas al desarrollo de la actividad sin derecho a deducción.

Así mismo, en el supuesto que existan adquisición de bienes o servicios destinadas al desarrollo común de las actividades con derecho y sin derecho a deducción, será aplicable el porcentaje obtenido en aplicación de la regla de prorrata general.

De esta forma, el porcentaje de IVA soportado deducible en cada uno de los periodos de liquidación del impuesto será distinto, dado que dependerá del volumen de operaciones destinadas a operaciones deducibles y no deducibles.

En este caso, no será necesario realizar ninguna regularización al final del ejercicio, dado que, en cada una de las autoliquidaciones realizadas, ya se habrá deducido el correspondiente IVA soportado de acuerdo las reglas del IVA.

¿Qué es la deducción en sectores diferenciados?

Se considerarán sectores diferenciados de la actividad empresarial o profesional, cuando la sociedad desarrolle distintas actividades que se encuentren en grupos de CNAE diferentes y a su vez apliquen regímenes de deducción distintos entre ellos.

Aun así, la ley de IVA establece que dos o más actividades podrán computarse dentro de un mismo sector, siempre y cuando se cumplan los requisitos establecidos en el artículo 9, 1º c) de la Ley de IVA para considerarse actividad accesoria.

Para la deducción de las cuotas en sectores diferenciados, el artículo 101 de la ley de IVA establece que cada sector diferenciado aplicará el régimen de deducción correspondiente con independencia de los regímenes aplicados en los demás sectores, pudiendo ser posible la aplicación de la prorrata general como especial según corresponda.

La declaración y contabilización

Independientemente de que se aplique la prorrata general o la especial, a la hora de declarar las operaciones de IVA en el modelo 303, se informará de la base total de todas las operaciones realizadas por el importe sin prorratear, y en la casilla de la cuota solamente se informará de la parte de IVA deducible según la prorrata aplicada.

En el último periodo de liquidación, en el caso de que la prorrata definitiva difiera del porcentaje aplicado hasta la fecha, se indicará en la casilla “Regularización por aplicación del porcentaje definitivo de prorrata” la parte de IVA soportado de más o de menos según corresponda la regularización.

Contablemente, la parte del IVA que no sea deducible deberá contabilizarse como mayor coste de los bienes o servicios adquiridos.

El régimen de deducción en sectores diferenciados y la regla de prorrata, son un importante mecanismo de la liquidación del IVA que nos indica hasta qué punto es deducible el IVA soportado, y a su vez influye directamente en la cuenta de resultados, aumentando así el coste de las operaciones del día a día de la empresa. Por ello, es importante realizar un buen análisis de las operaciones realizadas para determinar la necesidad o no de aplicar este mecanismo.